PV Oil đang có tham vọng sẽ gia tăng thị phần xăng dầu từ 21-22% ở thời điểm hiện tại lên 35% trong vòng 5 năm tới thông qua các hoạt động mua bán sáp nhập trong khi Petrolimex chủ trương giữ vững thị phần ở mức 50% và đẩy mạnh mở rộng các cửa hàng bán lẻ trên toàn quốc.

Năm nay sàn chứng khoán sẽ đón nhận hai doanh nghiệp xăng dầu lớn nhất Việt Nam: Tập đoàn Xăng dầu Việt Nam (Petrolimex) chính thức niêm yết trên sàn HOSE và Tổng công ty dầu Việt Nam (PV Oil) chuẩn bị chào bán cổ phần lần đầu ra công chúng. Nếu như thông tin về Petrolimex hầu hết được công khai minh bạch trên website thì rất khó để có thể tìm thấy báo cáo tài chính của PV Oil, nếu giá cổ phiếu OTC của Petrolimex đang giao dịch quanh mức 47.000 đồng/cp thì giá nào cho PV Oil là câu hỏi hiện chưa có lời đáp.

Petrolimex thống lĩnh thị phần

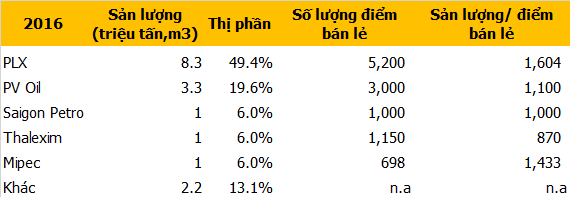

Trên thị trường xăng dầu hiện tại có 29 doanh nghiệp được cấp phép trong đó Petrolimex đứng đầu thị trường với thị phần 50%, tiếp theo là PV Oil (21%), Saigon Petro, Mipec, Thalexim (6%)… Nếu nhìn vào tương quan lực lượng ở thời điểm hiện tại thì Petrolimex hiện vẫn đang bỏ xa đối thủ thứ hai là PV Oil.

Petrolimex ra đời từ năm 1956 và xây dựng mạng lưới bán lẻ lớn nhất trên toàn quốc ở các vị trí địa lí chiến lược. Lĩnh vực kinh doanh chính của Petrolimex là xuất nhập khẩu và kinh doanh xăng dầu, lọc - hóa dầu. Bên cạnh các lĩnh vực xăng dầu, dầu mỡ nhờn & các sản phẩm hóa dầu, khí hóa lỏng và vận tải xăng dầu; Petrolimex đầu tư kinh doanh vào các ngành nghề: Thiết kế, xây lắp, cơ khí và thiết bị xăng dầu; bảo hiểm, ngân hàng và các hoạt động thương mại dịch vụ khác.

PV Oil ra đời năm 2008 và đang có kế hoạch mở rộng 150-200 trạm bán lẻ mỗi năm để giành thị phần. Khác với PLX , PVOil tham gia vào hoạt động xuất khẩu và cung cấp dầu thô; Chế biến sản phẩm dầu mỏ; Và sản xuất và phân phối nhiên liệu sinh học. Riêng PVOil bán dầu thô của Việt Nam; cung cấp 100% dầu thô cho BSR; Xử lý và sản xuất condensate và E5.

Trong khi đó, Saigon Petro và Thalexim chủ yếu ở phía Nam, Mipec chủ yếu hoạt động ở miền Bắc.

Hiện toàn thị trường có khoảng hơn 14.000 cửa hàng xăng dầu trên toàn quốc thì Petrolimex đang ở hữu 2.400 cửa hàng, trong khi PV Oil chiếm khoảng 502 cửa hàng, nếu tính các điểm bán lẻ xăng dầu thì con số này lần lượt là 5.200 và 3.000, trong khi Saigon Petro và Thalexim đạt khoảng trên 1.000 cửa hàng. Mục tiêu của Petrolimex tiếp tục đẩy mạnh số cửa hàng bán lẻ và gia tăng các hoạt động phi xăng dầu tại mỗi cửa hàng thông qua các cửa hàng tiện lợi hay việc áp dụng điểm bán hàng tự động để cắt giảm chi phí.

PV Oil đang có tham vọng sẽ gia tăng thị phần xăng dầu từ 21-22% ở thời điểm hiện tại lên 35% trong vòng 5 năm tới thông qua các hoạt động mua bán sáp nhập trong khi Petrolimex chủ trương giữ vững thị phần ở mức 50% và đẩy mạnh mở rộng các cửa hàng bán lẻ trên toàn quốc.

Một điểm đáng lưu ý là sản lượng bán hàng trên mỗi cửa hàng của Petrolimex đều vượt trội so với các đối thủ cùng ngành, cao hơn khoảng 50%, lý do dễ nhìn thấy nhất là do các cửa hàng của Petrolimex ở các vị trí chiến lược, khu dân cứ đông đúc tiện đường qua lại, diện tích mỗi cửa hàng lớn và đặc biệt là uy tín, giá trị thương hiệu cao, được tích lũy suốt cả quá trình hoạt động với chất lượng sản phẩm được xã hội thừa nhận.

Nguồn: Công ty, Saigon Petro, Thalexim, Mipec và ước tính, SSI Research

PV Oil vẫn đang phải gánh khoản lỗ lũy kế 2.000 tỷ

Cả Petrolimex và PV Oil đều đang hoạt động dựa trên nguyên tắc của Nghị định 83 về kinh doanh xăng dầu. Tuy nhiên đầu vào của Petrolimex khoảng 3 triệu tấn,m3 từ Lọc hóa dầu Bình Sơn (chiếm khoảng 35% tổng sản lượng), nhập khẩu 2 triệu tấn,m3 từ kho ngoại quan Vân Phong (khoảng 25% tổng sản lượng) và nhập khẩu 40% còn lại từ Singapore, Malaysia, Thailand, Korea, Japan…Trong khi đó PV Oil do là công ty con của Tập đoàn dầu khí Việt Nam nên phải “chịu trách nhiệm” bao tiêu sản phẩm cho lọc hóa dầu Bình Sơn và sắp tới đây là Lọc hóa dầu Nghi Sơn. Các nhà máy lọc dầu này nếu so sánh về giá đầu vào đôi khi không “kinh tế” bằng nhập khẩu dầu từ thị trường quốc tế.

Một điểm nữa cho thấy Petrolimex vượt trội so với các đối thủ còn lại là đã xây dựng được hệ thống kho đầu mối có sức chứa lên tới 2,2 triệu m3, lớn nhất cả nước, hệ thống đường ống dẫn dầu 570km và kho ngoại quan. Trong khi đó PV Oil hiện đang phải cấp tập xây dựng kho xăng dầu Nghi Sơn để chuẩn bị giữa năm 2017 nhà máy lọc dầu này ra thị trường.

Về kết quả kinh doanh, hiện PV Oil vẫn đang phải gánh khoản lỗ lũy kế 2.000 tỷ là hệ quả từ việc tiếp nhận Petec và khoản lỗ tồn kho khi giá dầu giảm mạnh. Doanh thu năm 2016 của PV Oil đạt khoảng 34.000 tỷ đồng và lợi nhuận sau thuế đạt khoảng 624 tỷ đồng, tăng mạnh so với năm trước. Trong khi đó, năm 2016 là năm đánh dấu một năm “đại thắng” của Petrolimex khi doanh thu của tập đoàn này đạt tới 123.098 tỷ đồng doanh thu và 6.300 tỷ đồng lợi nhuận trước thuế, tăng trưởng 68% cùng kỳ năm trước. Ngoài mảng kinh doanh xăng dầu, chiếm khoảng 68% tổng doanh thu, Petrolimex được hỗ trợ rất lớn từ các công ty con hoạt động trong lĩnh vực bổ trợ cho mảng xăng dầu như logistics, hóa dầu, gas, nhiên liệu bay, các hoạt động này đóng góp khoảng 40% doanh thu mỗi năm cho Petrolimex và đều là các doanh nghiệp đầu ngành.

Vốn điều lệ của Petrolimex tại 31 tháng 12 năm 2016 là 13.000 tỷ đồng. Vốn điều lệ của PVOIL dự kiến xấp xỉ 10.000 tỷ nếu như phương án cổ phần hóa của PVOil đang trình cấp có thẩm quyền được phê duyệt. Với cơ cấu vốn và lợi nhuận nói trên, nhiều khả năng Petrolimex vẫn sẽ tiếp tục là doanh nghiệp xăng dầu có tỷ lệ ROE cao nhất trong số các doanh nghiệp cùng ngành nghề có qui mô và địa bàn hoạt động khắp cả nước.

Hiện Petrolimex đã có cổ đông chiến lược Nhật Bản là JX Nippon Oil and Energy (tập đoàn chiếm 50% thị phần xăng dầu Nhật Bản), trong khi đó PV Oil hiện vẫn đang đi tìm nhà đầu tư chiến lược. Là đối tác chiến lược duy nhất có 100 năm kinh nghiệm tương tự tại một thị trường phát triển, JX NOE có khả năng giúp Petrolimex tiết kiệm tối đa chi phí và lập kế hoạch chiến lược. Hiện tại, JX đã hỗ trợ nhiều bộ phận trong PLX và tư vấn về các kỹ thuật hậu cần nâng cao để tiết kiệm chi phí vận chuyển. Điều này sẽ mang lại lợi ích đáng kể cho PLX trong dài hạn.

Thị trường xăng dầu Việt Nam được dự đoán tăng trưởng khoảng 4%/năm và xu hướng cạnh tranh ngày càng khốc liệt. Việc mở cửa hàng xăng dầu mới khoảng 15 tỷ đồng/cửa hàng và không phải điểm nào cũng thu được lợi nhuận khả quan. Một điểm mà Petrolimex có thể vượt trội hơn so với các đối thủ là ở quy mô. Với mức giá bán lẻ xăng dầu hiện tại, Petrolimex có hai điểm có thể tiết kiệm được chi phí nhiều hơn nhờ sử dụng hợp đồng kỳ hạn với giá dầu và có thể được lợi về giá do lượng mua lớn.

Không có nhận xét nào:

Đăng nhận xét